无人机目前可大致分为消费级、工业级和军用级无人机,消费级就是我们熟知的大疆、亿航、一电等等;工业级主要应用于各个行业,代替人工作业,企业有易瓦特、哈瓦等;军用级就是国防军事用途的无人机。

大致从2012年开始,以大疆Phantom一代机为代表的消费级无人机产品进入人们的视野,并由此带来了多轮无人机产品研发及投资热潮。

从硅谷到纽约,很多风投把钱砸进了无人机公司,比如知名的KPCB,Lightspeed Venture Partners,还有ff Venture Capital。不仅如此,不少巨头也纷纷加入,开始投资无人机行业,比如Google,Intel,通用电气,高通。在如此火热的投资驱动下,2015年Zano、Lily炫酷概念演示吸引了全球TOP媒体争相报道和转载,但最后都以项目失败而告终。2016年初以开源为主导的3DR宣布大量裁员和停止消费级无人机业务(管理人员Kalanithi在内部的沟通邮件里承认“我们被击败的理由太简单了,我们生产了太多的Solo(3DR的第一款消费级无人机),竞争对手很快调整价格使得无人机市场迅速变成了红海市场”。那么消费级无人机市场真的已然变成红海市场了么?以下笔者通过7张图带你轻松看懂消费级无人机的真正市场格局。

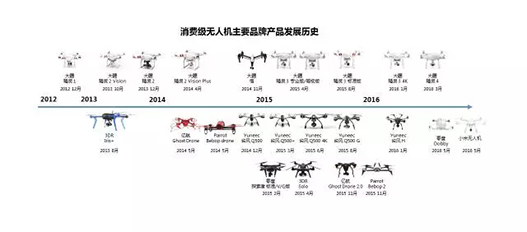

图一:消费级无人机发布时间轴(不含概念机)

2012年12月大疆发布了全球第一款真正意义上的消费级无人机Phantom 1代,拉开了消费级无人机的发展序幕,随后3DR\Parrot\零度\亿航\Yuneec为代表各路厂商纷纷拉投资,投入研发并发布各自产品,目前大多数产品还处于第二代,而大疆的Phantom系列已经更新到第四代。目前各品牌市场份额和销量如何呢?

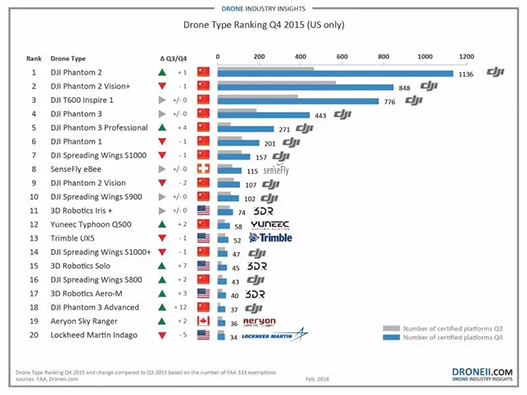

我们先看一下比较权威的美国FAA申请准飞的无人机数量统计,这个虽然不是终端销售数量,但一直是被行业共同认可的无人机市场份额晴雨表,从官方机构侧面佐证无人机市场份额情况,可信度很高。

图二:FAA申请准飞的无人机数量统计表

截至2015年第四季度,在美国联邦航天管理局(FAA)已通过的商业无人机准飞许可的申请中,排名前20的热门机型中有12个来自大疆。

根据上图数据统计,在美国企业向FAA申请准飞的无人机机型中,大疆无人机被审批提及的数量占到总数量的90.17%,可谓一家独大。Sensefly和3DR名列第二和第三,但是份额都是个位数,几乎可以忽略不计。

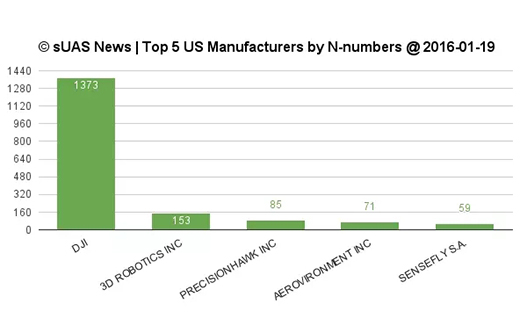

看完权威的FAA机构数据统计,再对比一下第三方统计平台sUAS的无人机注册信息统计数量,TOP 5的注册,1月初(截止2016年1月19日)专业用户注册数据,大疆以1373高居第一,占TOP5 注册总量的78.8%。3DR排名第二,占TOP5注册总量的8.7%。这个统计数据虽然不及FAA官方数据权威,但也足够反映出主流消费级无人机的市场占有情况。消费级无人机仍然是大疆(DJI)一家独大。其他无人机厂商凑整为零也不及第一名的零头。

图三:sUAS的无人机注册信息统计表

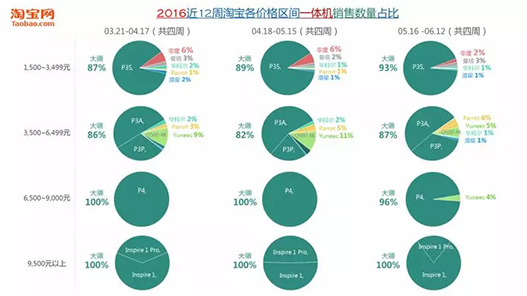

看完国外的权威数据,再分析一下国内最有代表的销量平台-淘宝网,以下数据来自第三方调研机构(读者如感兴趣,也可以自己打开每个链接统计,不过工作量相当之大)。图四是2016年3月-6月累计12周的各种主流消费级无人机销量份额统计。从统计表中不难看出,1500-3499元入门级价位产品,大疆销量最近四周占比达到93%,曼塔和零度分列第二和第三,份额都在个位数为3%和2%。3500-6499元价位,大疆销量占比87%,Parrot占比6%、Yuneec占比5%,份额都是个位数。6500-9000元价位,最近四周大疆销量占到96%,9000元以上价位全部被大疆的Insprie系列占据。

图四:2016年3月-6月累计12周的主流消费级无人机销量份额统计

声明:中国勘测联合网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,文章内容仅供参考。